節税の中でもっとも効果が高い方法の一つは、退職金です。

退職金は税法上でも、社会通念上でも、事業や会社が生み出した所得を個人に還元するうえで、優遇を認められています。

一つは、老後の生活保障のためです。

そしてもう一つは、長年、事業や社会に貢献してきたことに対する慰労です。

本原稿では、退職金についてのメリットと留意点、準備の方法について書いていきます。

退職金の税制

メリット1 退職所得控除

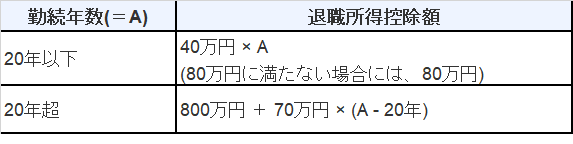

退職金は、勤務年数応じて加算される退職所得控除があります。

退職所得控除の計算方法は、以下の通りです。

勤続20年2か月とします。2か月は端数として1年に切り上げます。

退職所得控除=20年(勤続年数A)×40万+70万×1年=870万です。

すなわち勤続20年2か月の場合は、退職金870万まで退職所得税はかかりません。

これが、勤続40年だと、2200万まで退職金は非課税です。

給与が850万を超えた場合、給与所得控除は195万(上限)です。給与所得に比べ、退職所得控除がいかに優遇されているかがわかります。

メリット2 1/2課税

退職金の課税は、退職所得控除の超えた分の1/2が課税所得になります。

給与所得の最高税率は、45%ですが、退職所得の場合は22.5%以上の税率にはならないことになります。(ただしその他、所得に対し住民税が課税されます)

ただし1/2課税は、特定役員(退職後5年未満)には適用されません。これは、役員の就任退任を繰り返して何度も役員退職金を受け取ることによる、租税回避を防止する意味があると思われます。

メリット3 分離課税

退職所得税は分離課税であるため、その他の所得と分けて税率が決められます。退職金をいくらもらおうと、その他の所得(給与所得、不動産所得など)には影響がないということになります。

(これが総合課税だとすべての所得の税率があがりますので、合計の税金は相当増えることになります)

メリット4 社会保険料がかかりません

賞与や給与と違い、健康保険料や厚生年金保険料などの社会保険料がかかりません。

退職金の留意点

法人化が条件であること

退職金を利用する条件は、事業の法人化です。従業員の場合は、合理的な支給のルールが必要です。役員の場合は、株主総会による議決が必要です。個人事業主及びその従業員には、退職金の優遇は適用されません。

役員退職金の上限

役員退職金が法人の損金に組み入れられ、退職所得の優遇が得られる金額には、社会通念上の上限があります。

過大すぎる役員退職金には、租税回避として否認される可能性があります。社会通念上の上限については、明文化されたルールはありませんが、一定の目安があります。

役員退職金の上限目安=最終月額報酬×役員在籍年数×功績倍率

最終月額報酬

役員報酬の退職時の月額です。社会情勢や景気変動に配慮して、最高月額報酬でよいという説もあります。

功績倍率

功績倍率は役割、役職ごと、創業者か否かで変化します

昭和56年11月18日の東京高裁判決で示された「社長3.0、専務2.4、常務2.2、平取締役1.8、監査役1.6」が一つの上限目安になります。創業社長だと3.3倍までという説もあります。

役員退職金の適正額

功績倍率の平均値は以下が参考になります「会長2.34 社長2.36 専務1.77 常務1.55 取締役1.35 監査役1.15」

日本実業出版社が全国の企業7,000社を対象にアンケートを実施して212社から寄せら

れた回答を元に作成。

役員退職金の上限は功績倍率が変動要素です。以上のような判例を参考に、地域や同業他社、社会情勢などを加味して、税務署や裁判所で個別に判断されることになります。

従業員の退職金

従業員退職金の最大のメリットは、従業員の会社への長期的な忠誠心の獲得です。

ただし、従業員に退職金を支給すれば、ほかの社員には既得権になります。事業主の一方的な裁量で支給不支給を決めることはできません。勤続年数や自己都合退職、会社都合退職、評価など基準を設ければ差をつけることはできます。詳しくは別の投稿で説明します。

退職金規程があることが前提です。退職金規程がなくても支給することはできますが、支給の実例があまりにも不公平であれば、是正を求められる訴訟のリスクがあります。

退職金の準備方法

退職金支給には多額の現金が必要になります。また、準備の方法によってはその期の損金として計上されます。退職金は、毎期時間をかけて準備することが財務上望ましいです。ここでは、退職金の準備方法とメリット・デメリットについて記載いたします。

中退共(中小企業退職金共済)

従業員の退職金積み立てに利用できます。加入にあたっては、入社何年後からという運用はできますが、基本は社員全員加入が前提です。

中退共のメリット

月額の掛け金は全額損金に算入できます。基準を決めて、月額掛け金に差をつけることは認められています。

中退共のデメリット

退職時に解約しますが、かえってくるお金は全額従業員に支給されます。会社には解約したときのお金の用途に裁量はありません(懲戒免職が認定された場合を除く)解約したときの戻ってくるお金は、2年(24か月)かけないと掛け金総額から減額されます。役員の加入は認められていません。

倒産防止共済

本来の目的は、貸倒損失(取引先の倒産による売掛金の回収不能)発生時の救済です。貸倒損失発生時に、無審査で一定金額の融資が受けられます。

任意の時期に解約できるため、利益の留保による法人税節税や、役員や従業員の退職金の準備としても活用できます。

倒産防止共済のメリット

全額損金計上できます。また、解約したときに戻ってくるお金は雑収入扱いになりますが、用途に制限がありません。赤字の補填に使ったり、役員や従業員の退職金に使ったりできます。決算前に年払いにして決算対策に利用できます。

倒産防止共済のデメリット

掛け金の総額に上限があることです。上限は総額800万円です。月額では20万(年払い240万)までです。解約したときの戻ってくるお金は、3年4か月以上(40か月)かけないと掛け金総額から減額されます。

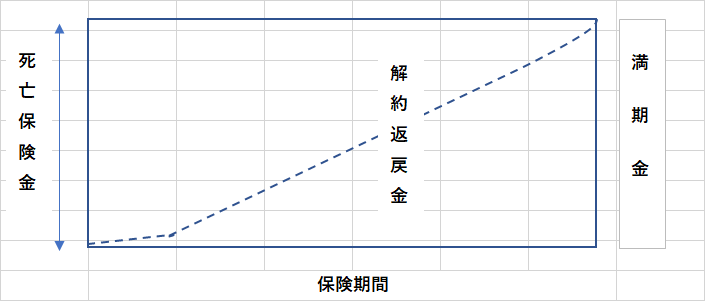

生命保険(養老保険の福祉厚生プラン)

生命保険を使った退職金の積み立てです。養老保険という保険種類を利用し、死亡保険金は被保険者の遺族、満期受取金は会社にすることが前提です。

普遍的加入が条件です。普遍的加入とは、入社年次によって加入の条件をつけることができるが、性別や役職、事業主の裁量で加入、不加入の差が付けられない加入ルールです。

養老保険の福祉厚生プランのメリット

従業員だけでなく、役員も加入の対象にできます。掛け金に差をつけることはできます。(ただし差が過大になりすぎると、租税回避として否認リスクが発生します)

解約したときに戻ってくるお金は、会社に裁量があります。例えば自己都合退職のとき、会社都合退職と差をつけて、従業員に支給しないで、退職者の補填の採用費用として活用することなどができます。

会社都合の退職金は中退共のみで準備し、自己都合の退職金は中退共+養老保険による福利厚生プランで賄う方法があります。定年退職やリストラなどの会社都合退職と、転職や独立など会社が想定していない自己都合退職では、差をつけることが合理的な運用といえます。

死亡保険金は遺族に指定するため、弔慰金の準備にも兼ねることができます。

保険料の半分は経費に計上できますが、残り半分は資産計上になります。

養老保険の福利厚生プランのデメリット

養老保険の商品にもよりますが、掛け金総額に対して全額戻ってくるのは、おおむね10年以上必要になります。被保険者の健康状態によっては、加入できません。

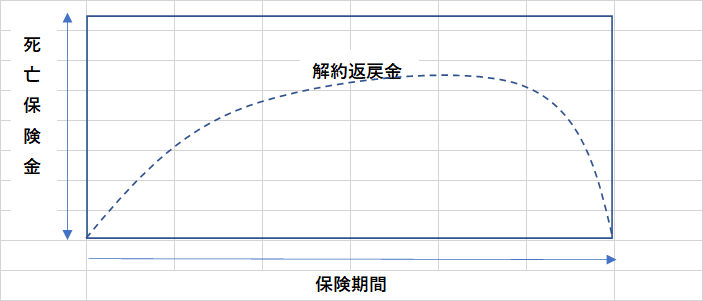

生命保険(長期平準定期保険)

生命保険の定期保険という保険種類を利用することが前提です。定期保険は通常解約したときに戻ってくるお金は少ないのですが、保険期間が長いため留保するお金が必要であり、掛け金から戻ってくるお金の割合が高いタイプの商品を利用します。

生命保険(長期平準定期保険)のメリット

代表取締役に加入することによって、事業保障(万一の際死亡退職金の準備や、連帯債務返済に使える)を兼ねることができます。道義的に保険金額のバランスがおかしくなけば、その他の役員に加入させることもできます。

解約した時に戻ってくるお金は、事業主の裁量で利用できます。利益の補填や、役員、従業員の退職金の原資として使えます。

保険と支払い期間にもよりますが、保険料の半分は経費に計上し、残り半分は資産計上となります。

生命保険(長期平準定期保険)のデメリット

保険の商品や利率にもよりますが、掛け金総額に対して全額戻ってくるのは、長期間保険料支払った後になるか、一定割合が減額されます。

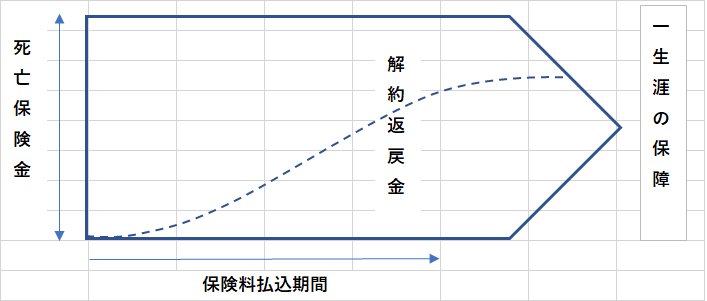

生命保険(終身保険)

生命保険の終身保険という保険種類を利用します。

生命保険(終身保険)のメリット

代表取締役に加入することによって、事業保障(万一の際死亡退職金の準備や、連帯債務返済に使える)を兼ねることができます。道義的に保険金額のバランスがおかしくなけば、その他の役員に加入させることもできます。

解約した時に戻ってくるお金は、事業主の裁量で利用できます。利益の補填や、役員、従業員の退職金の原資として使えます。

退職後も、解約しないで生涯の保障を得る選択肢がとれます。その場合、保険契約の退職金現物支給扱いになります。

生命保険(終身保険)のデメリット

保険料を損金計上することができません。全額資産計上する必要があります。保険料をねん出するためには、法人税支払い後の余剰資金が必要になります。掛け金総額に対して全額戻ってくるのは、長期間の保険料支払期間後になります。

会社の内部留保

退職金の原資を、法人税支払い後の会社の内部留保金で準備します。

内部留保金のメリット

退職金支払い直前まで、当座比率、流動比率など会社の財務ポイントが向上します。

内部留保金のデメリット

退職金の損金計上が退職時に一括になり、期間経費計上の考え方からバランスが良くありません。法人税支払い後の余剰資金を留保しますが、別用途として流用されやすく、積立不足が起こりがちです。

コメント