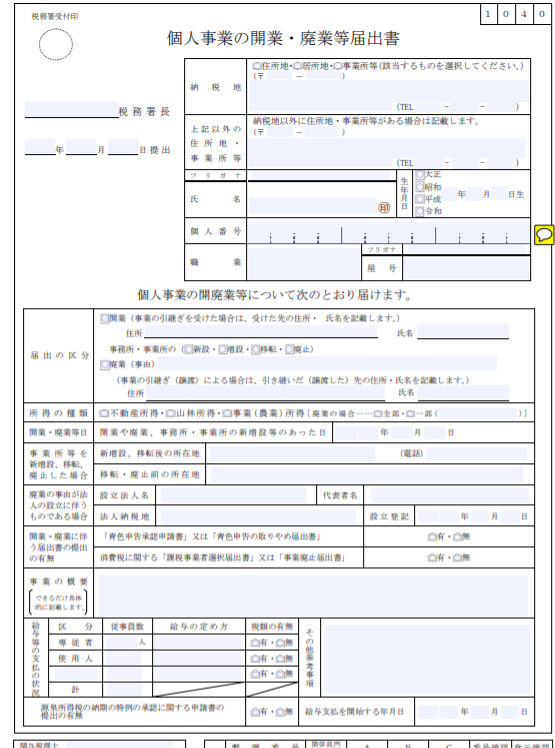

個人事業主とは、個人で事業を営んでいる人のことです。税務署に「開業届」を提出して、事業の開始を申請します。副業でも、給与以外の事業収入があれば個人事業主で、多様化する働き方の選択肢の一つです。

本投稿では個人事業主として開業と、法人化のメリット・デメリットを記載します。

個人事業主とは

個人事業主は、事業を営んでいる個人のことです。

法人とは

法人は、法律により、自然人(個人)とは別に権利義務を認められた存在です。法人には、株式会社や合同会社、NPO法人、社団法人などさまざまな種類があります。法律では法人にも人格があると考えます。

事業とは

事業とは反復・継続・独立している仕事のことをいいます。

個人事業主のメリット

何と言っても気軽さと手続きが簡単なことがメリットです。事業を行う上で、取引先や顧客に認識してもらうために、屋号をつけると思いますが、特に役所に届け出る必要はありません。

開業したら確定申告を行い納税する必要があります。確定申告には白色申告と青色申告があり選択できます。所得税法には開業後、一か月以内に開業届を出すように書かれています。開業届を出さなければ、税制面で優遇のある青色申告ができないなど、不利益を被る可能性があります。

屋号によって銀行口座を開設する場合は、税務署受付印のある開業届が必要になります。また雇用保険法上は、開業も再就職とみなされますので、開業届提出によって条件を満たせば、再就職手当が受給できます。(その分失業手当の受給は停止されます)

白色申告

確定申告において収支内訳書と確定申告書と提出します。作成方法や手順は、以下のサイトをご参考ください。

白色申告のメリット

帳簿付けは必要なのですが、単式簿記でよく、専門知識もさほど必要ありません。

白色申告のデメリット

課税控除額はなく節税はできません。

青色申告

確定申告において、青色申告決算書、確定申告書Bを提出します。単式簿記と複式簿記が選択できます。開業届と青色申告承認申請書を、税務署に届け出る必要があります。

青色申告承認申請書の提出期限

継続事業の場合

青色申告承認申請書はその年の3月15日までに提出する必要があります。

新規事業の場合

業務を開始した日から2か月以内に青色申告承認申請書を提出する必要があります。

青色申告のメリット

課税控除枠

複式簿記の場合は、課税控除額55万(電子帳簿保存又はe-Taxによる電子申請は65万)が受けられ節税効果があります。単式簿記の場合は課税控除額は10万です。

赤字の繰り越し

赤字を3年間繰り越すことができます。黒字を計上しても、前期赤字であれば、その分課税所得から差し引くことができます。

貸倒引当金

貸倒引当金を計上できます。売掛金(売り上げに対して未入金分)に対して、一定の割合(5.5%以下)を発生する貸倒の見込み額分を経費計上することによって、課税所得の低減になります。

減価償却

減価償却の一括償却ができます。固定資産(車、建物、機械装置など)を購入した場合、減価償却で期間に応じて費用を配分する必要がありますが、パソコンなどの30万以内の償却資産については、総額300万まで一括計上でき、課税所得を減らすことができます。

青色事業専従者給与

15歳以上の生計を一にしている配偶者や親族の中で、青色申告者の事業に専ら従事している人に支払った給与は、事前に提出された届出書に記載された金額の範囲内で必要経費に算入することができます。

個人事業主のデメリット

個人事業主のデメリットは、裏を返せば、法人化のメリットが享受できないことです。次項で詳しく説明しますが、一番は信用力が法人に比べ劣ることです。信用力は取引先、銀行、人材採用と様々な面で影響があります。

課税される所得(売上から経費を引いた金額)が多ければ、個人事業主の所得税の方が、法人に比べ不利になります。(課税所得が少なければ有利です)

法人化のメリット

個人に依存しない組織的な事業や、代替わりも見据えた事業の継続性が必要であれば、法人化を検討します。

信用力

法人化のメリットで大きいのが対外的な信用力です。銀行から融資を受ける場合、取引先との決済条件を交渉する場合に必要なのが信用力です。また、法人にすると人材採用の面でも有利に働きます。

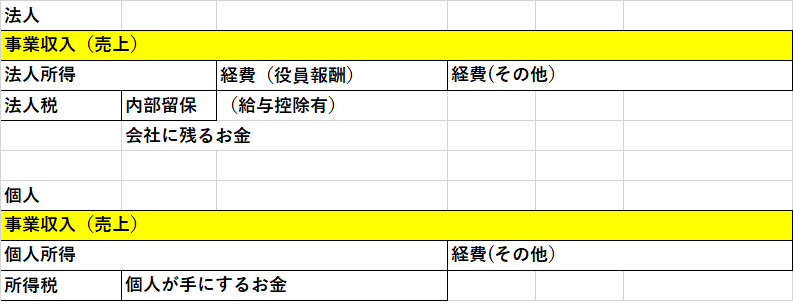

給与所得控除

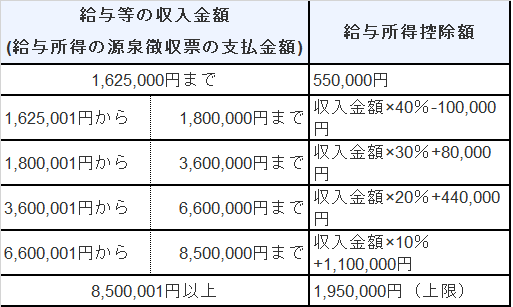

収入に対してかかった経費の引いたものが、所得(実際に得た利益)ですが、個人事業主には所得税、法人には法人税がかかります。役員報酬は経費になる中で、給与所得控除は役員報酬の所得税を減らす効果があります。

役員が手にする役員報酬には、会社員の給与と同じように給与所得控除を得ることができます。

控除額は以下の通りです。役員報酬、給与などの金額が大きければ、控除額が大きくなる仕組みになっています。

赤字の繰り越し

個人事業主の赤字の繰り越しは3年ですが、法人(平成30年4月1日以後の事業年度)については10年です。

退職金

役員もしくは、従業員に退職退職金が支給できます。退職金は、税金面で非常に優遇されています。勤務年数に応じてある、退職所得控除があります。退職所得控除後の所得に対して2分の一の課税であるうえ、分離課税なのでそのほかの所得の税率に影響をありません。また、給与や役員報酬と違い、社会保険料もかかりません。

法人化のデメリット

法人成りすると、手続きや様々な経費がかかります。

定款の作成と認証

定款は法人の基本規約です。法人の名称、目的、組織、業務執行、機関に関する基本事項を記載します。合同会社か株式会社かなど複数の形態があります。株式会社の場合は公証人役場で定款の認証を受ける必要があります。

法人の場合、同一所在地に同一の商号があると登記できませんので、類似商号の有無を確認します。

一般的で信用があるのが株式会社ですが、合同会社の方が簡素で設立の費用が抑えられます事業の目的によって選択します。

資本金の払い込み

1.発起人個人の銀行口座を用意します。2.銀行口座に資本金を振り込みます。(定款作成以降の日付)3.通帳のコピーを用意します。4.払込証明書を作成します。5.通帳コピーと払込証明書をホッチキスで綴じます。(法務局への登記申請に必要になります)

法務局への登記申請

法務局で、法人設立の登記申請を行います。株式会社の場合は15万、合同会社の場合は、6万円の登録免許税がかかります。

株式会社の場合はこれとは別に、印紙代4万、定款認証の手数料5万円がかかります。

税理士など専門家費用

法人の決算申告は、税理士の独占業務です。税理士なしでも出来ないことはないですが、煩雑で知識が必要です。一般的には、個人事業主より法人、そして売り上げ規模が大きければ税理士報酬は上がります。

代表取締役や取締役の変更についても都度、法務局への登記が必要です。自分ですれば登録免許税(1万)と印鑑証明の添付書類だけで済みますが、司法書士に依頼する場合は、別途費用が必要です。

税金

法人は法人税です。個人は所得税で税率が異なります。また住民税も、法人と個人と税率が異なります。売上から経費を引いた課税金額が多ければ、法人の方が有利です。少なければ個人の方が有利となっています。

解散、清算時

個人事業主の場合は、廃業届を出すだけです。法人の場合は、解散も登記と費用が必要です。休眠会社にする方法もありますが、営業してなくても課税される住民税均等割りについては、所轄の市町村に問い合わせる必要があります。(休眠により、住民税均等割りが免除される場合があります)

まとめ

法人成りするかどうかの判断は、単純に税金面で比較するべきではないでしょう。事業の継続性や複雑性、そして信用力の必要性で判断すべきです。

コメント